シャープレシオとは?

シャープレシオは、投資のパフォーマンスを評価するための指標の一つです。この指標は、リスクを考慮した上で、どれだけリターンを得られるかを測るものです。シャープレシオを理解することで、リスクとリターンのバランスを把握し、より合理的な投資判断を行うことができます。

シャープレシオとは?

シャープレシオは、ノーベル経済学賞を受賞したウィリアム・シャープによって考案されました。この指標は、リスク調整後のリターンを評価するために使われます。具体的には、投資のリターンがリスクに見合ったものであるかを評価します。

シャープレシオの計算方法

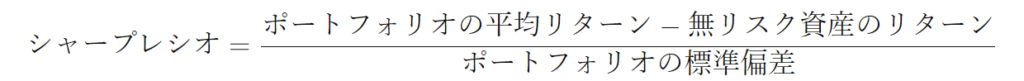

シャープレシオは次のように計算されます。

- ポートフォリオの平均リターン: 投資によって得られる平均的なリターン。

- 無リスク資産のリターン: 通常は、国債などの安全な資産のリターンが使われます。例えば、短期国債の利回りなどです。

- ポートフォリオの標準偏差: 投資のリスク、すなわちリターンのばらつきを示します。

シャープレシオの解釈

シャープレシオの値が大きいほど、リスクに対して得られるリターンが高いことを意味します。具体的には次のように解釈されます。

- シャープレシオが1以上: リターンがリスクに対して十分に高く、良好なパフォーマンスを示している。

- シャープレシオが0.5~1: リターンはリスクに見合っているが、改善の余地がある。

- シャープレシオが0.5未満: リスクに対してリターンが十分ではなく、パフォーマンスが悪い。

具体例を用いて説明

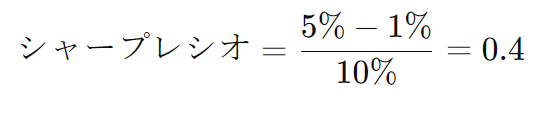

例えば、ある投資信託が年間平均リターン5%、標準偏差が10%、無リスク資産のリターンが1%であるとします。この場合、シャープレシオは次のように計算されます。

このシャープレシオ「0.4」は、リスクに対してリターンがあまり高くないことを示しています。投資家は、より高いシャープレシオを持つ投資信託やポートフォリオを探すべきかもしれません。

シャープレシオの活用方法

シャープレシオは、異なる投資のパフォーマンスを比較する際に非常に役立ちます。例えば、2つのポートフォリオのリターンが似ている場合でも、リスク(標準偏差)が異なると、シャープレシオは異なります。投資家は、シャープレシオを使って、どのポートフォリオがリスクに対して効率的にリターンを上げているかを判断できます。

シャープレシオの限界

ただし、シャープレシオには限界もあります。例えば、リターンの分布が非対称である場合や、極端なリターンが頻発する場合、シャープレシオはそのパフォーマンスを正確に評価できないことがあります。また、過去のリターンを基に計算されるため、将来のパフォーマンスを予測するものではないことも注意が必要です。

まとめと今後の学習

シャープレシオは、リスクとリターンのバランスを評価するための重要な指標です。この指標を使うことで、単にリターンの高さだけでなく、リスクに対するリターンの効率性を考慮した投資判断が可能になります。今後は、シャープレシオを使ってさまざまな投資の比較を行い、その有効性や限界についてさらに理解を深めるとよいでしょう。また、トレイナーレシオや情報比率といった他のリスク調整指標も学び、より多角的な投資分析を行うことが推奨されます。

投稿者プロフィール

- 代表取締役

-

セイ・コンサルティング・グループ株式会社代表取締役。

岐阜県出身。

2000年創業、2004年会社設立。

IT企業向け人材育成研修歴業界歴20年以上。

すべての無駄を省いた費用対効果の高い「筋肉質」な研修を提供します!

この記事に間違い等ありましたらぜひお知らせください。

学生時代は趣味と実益を兼ねてリゾートバイトにいそしむ。長野県白馬村に始まり、志賀高原でのスキーインストラクター、沖縄石垣島、北海道トマム。高じてオーストラリアのゴールドコーストでツアーガイドなど。現在は野菜作りにはまっている。